結論として、投資信託の売却は「市場の値動き」ではなく「自分の目的」に合わせて行うのがおすすめです。

暴落などの市場の変化に反応して感情的に売ってしまうと、大損をする可能性が高まります。

本記事では、投資信託の売却について知っておくべき以下の内容を解説します。

- 失敗しない5つの売却タイミング

- NGな売り時

- 資産を長持ちさせる売り方

相場のニュースに惑わされず、自信を持って運用のゴールを決めやすくなるので、最後までご覧ください。

投資信託でおすすめの売却のタイミング5選

投資信託では、投資目的やライフプランに合わせて売却時期を決めるのがおすすめです。

おすすめの売却のタイミングとしては、以下の5つが挙げられます。

- 目標金額や目標利益に到達したとき

- ライフイベントで現金が必要になとき

- リバランスが必要なとき

- 好条件な投資先が見つかったとき

- 加齢などでリスク許容度が下がったとき

それぞれについて詳しく解説します。

目標金額や目標利益に到達したとき

「資産が合計1,000万円になったら」「利益がプラス30%になったら」など、最初に決めた目標に到達したときに投資信託を売却し、利益を確定させます。

「もう少し待てばもっと値上がりするかも」と考えてしまいがちですが、売却して利益を確定しない限り夢物語でしかありません。

欲を出して持ち続けた結果、その後の下落で目標を割り込んでしまい「あの時売っておけばよかった」後悔する可能性があります。

「まだ値上がりする気がして売るのが惜しい」と感じるなら「元本が2倍になった時点で元本分だけを売却する」という方法もあります。

元本分が戻ってくるため、利益が確定した状態で運用を続けられるのでおすすめです。

ライフイベントで現金が必要なとき

結婚・住宅購入・子供の大学進学など、人生の節目でお金が必要になったときもおすすめの売り時です。

投資をする目的の多くは、単に数字を増やすことではなく「将来使うお金を用意すること」にあります。

お金を使うべき時期が来たのなら、淡々と売却して現金化するのがおすすめです。

ただし、お金を使う直前になって大暴落が起きると人生計画が狂うので、お金が必要になる時期の1〜2年前から準備を始めましょう。

具体的には、相場が安定している時期を見計らって少しずつ投資信託を売却し、預金に移しておくと安心です。

リバランスが必要なとき

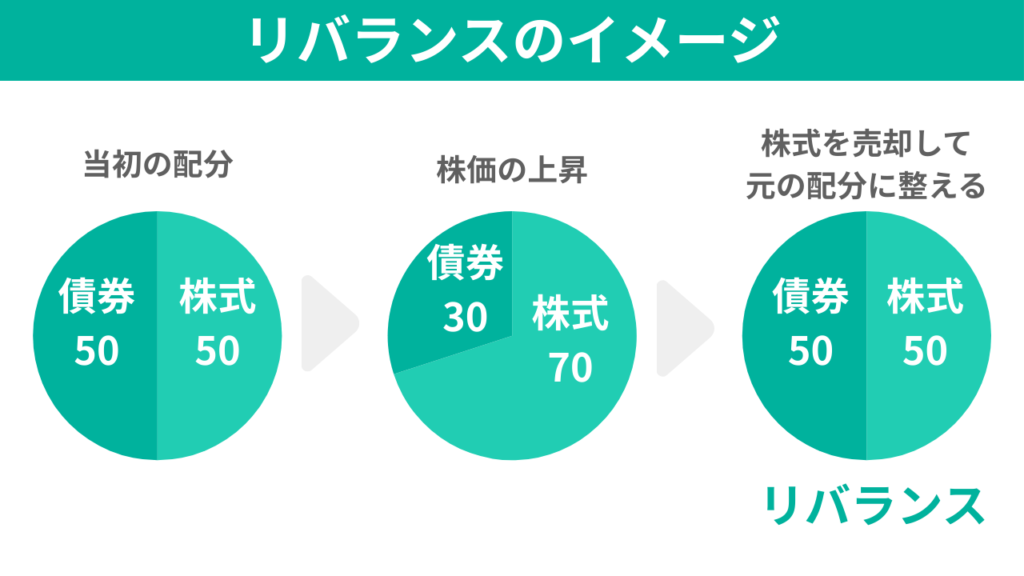

リバランスとは、株式や債券など投資配分のバランスを定期的に整えることです。中上級者向けの投資テクニックですが、資産のリスク管理方法として有効です。

たとえば、最初に「株式50:債券50」の割合で運用を始めたとします。

その後、株価が大きく上がると、資産全体の中で株式の割合が増え「株式70:債券30」の割合になることがあります。

株式の割合が増えすぎると、暴落時のダメージが想定より大きくなりがちです。

そのため、増えすぎた株式を一部売却し、売却資金で債券を買うなどして元の「株式50:債券50」の割合に戻します。

上記一連の流れをリバランスと呼びます。

リバランスを行うと、自然と「高いときに売り、安いときに買う」という取引ができ、運用成績の安定につながるのでおすすめです。

好条件な投資先が見つかったとき

保有している投資信託商品よりも、明らかに条件が良い商品が見つかった場合も、売却のタイミングとしてはおすすめです。

特にポイントとなるのは「信託報酬(手数料)」です。

たとえば、保有している投資信託の手数料が年1.5%で、似たような内容で手数料が年0.1%の新しい商品が登場したとします。

手数料の差は10年、20年と長く投資を続けるほど、最終的な手取り額に大きな影響を与えます。

例)毎月5万円ずつ積立で、年利5%の投資信託商品を20年購入し続けた場合

| 項目 | 投資信託A | 投資信託B |

| 信託報酬(年) | 1.5% | 0.1% |

| 合計積立額 | 1,200万円 | 1,200万円 |

| 合計信託報酬額 | 287万円 | 20万円 |

| 信託報酬控除後の資産総額 | 1,696万円 | 1,963万円 |

| 信託報酬控除後のリターン | 496万円 | 763万円 |

長期の積立投資では、信託報酬の違いによって数百万円単位のリターン差が生じることがわかります。

手数料の差が0.5%以上あり、今後も10年以上運用を続けるのなら、既存の投資信託を売却して好条件の投資信託に乗り換えるのがおすすめです。

加齢などでリスク許容度が下がったとき

年齢を重ねて定年退職が近づいたときなども、投資信託の売却を考えるうえで重要なタイミングです。

現役時代は毎月の給料があるため、多少の暴落があっても生活に支障はありません。

しかし、年金暮らしで収入が減ったあとに資産が大きく減ると、精神的にも生活面でもダメージが大きくなります。

「大きな値下がりには耐えられない」と感じたら、リスクが高い株式型の投資信託などを売却し、変動の少ない債券型の投資信託や現預金に移しましょう。

投資信託の悪い売却タイミング2選

前章では「良い売り時」を見てきましたが、以下2つの「悪い売り時」もあります。

- 市場の暴落で不安になった時の「パニック売り」

- 目的がない状態での「わずかな利益確定」

投資初心者が失敗しやすいタイミングなので、詳しく解説します。

市場の暴落で不安になった時の「パニック売り」

「〇〇ショック」など株式市場価格が急落したときなどに「投資が怖くなって売る」のは、タイミングとしておすすめできません。

暴落時に売るということは「底値に近い価格で手放す」ことになり、大きな損失を確定させてしまうからです。

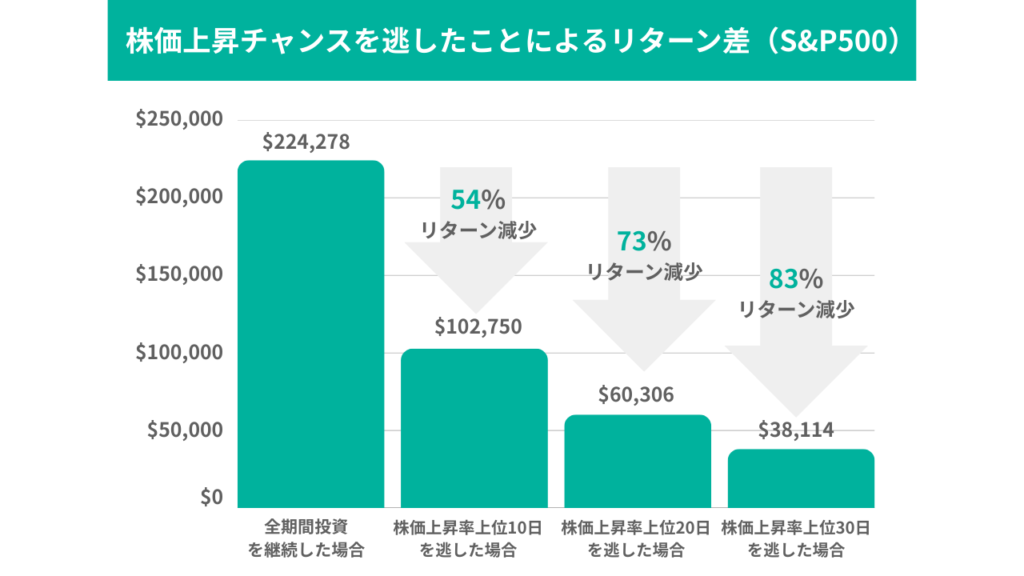

また、投資において安定したリターンを得るには、歴史的な株価上昇のタイミングに市場に居合わせることが重要です。

JPモルガンとハートフォード・ファンズが米国株式市場(S&P500)を対象に行った調査によると、1995年〜2024年の間における株価上昇率上位の10日間を逃すと、長期投資のリターンは半分以下になることがわかりました。

暴落時は誰もが不安になりますが、簡単には投資信託を売らず、市場に留まり続けましょう。

目的がない状態での「わずかな利益確定」

使う予定もないのに「少しプラスになったから」といって投資信託を売るのもおすすめできません。

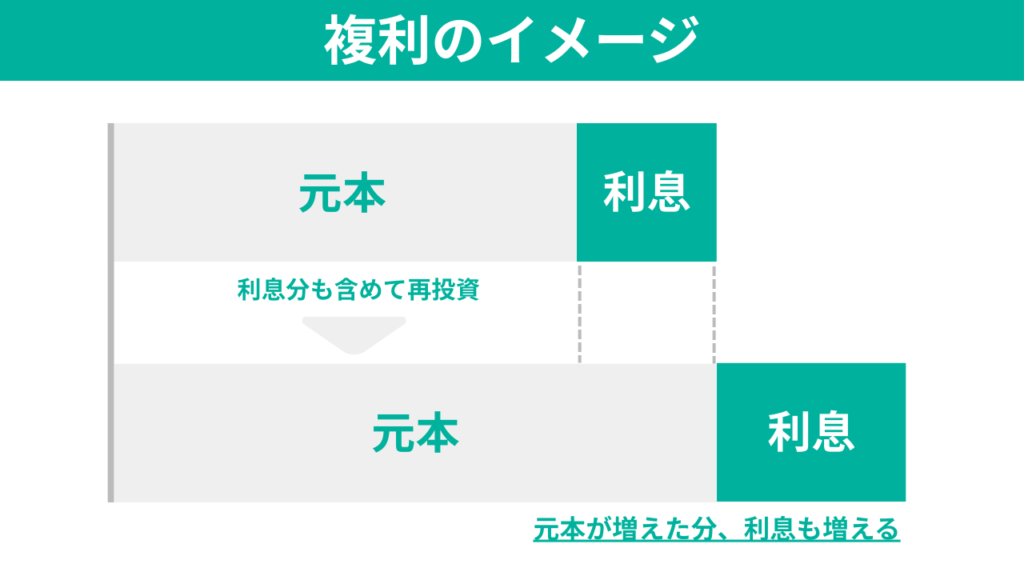

投資には複利効果があり、投資で得た利益を再投資することでさらなる利益を生み、雪だるま式に資産が増えていくからです。

たとえば、投資信託の積立を始めて1年目で数万円の利益が出たとします。その時点で投資信託を売却をしてしまうと、複利効果はリセットされます。

「なんとなく売る」のは、将来得られる可能性があった大きなリターンを、自ら放棄するようなものです。

明確な目的がない限り、じっくりと投資を継続しましょう。

投資信託(資産)を長持ちさせる売り方2選

投資信託の売却には、保有している商品の全てを売却する方法以外にも、以下2つの売却方法があります。

- 一部売却(部分解約)

- 定額・定率売却

それぞれの売却方法について理解することで、ライフプランに合わせた投資信託の活用ができるようになります。

一部売却(部分解約)

まとまったお金がすぐに必要なわけではなければ、保有している投資信託を全て売る必要はありません。

「利益分だけ」や「10万円分だけ」など金額を指定して売却できます。これを「一部売却(部分解約)」といいます。

証券会社の注文画面で「金額指定」や「口数指定」を選べば、簡単に投資信託の売却が可能です。

投資信託の一部だけを売り、残りの資産はそのまま運用を続けておけば、残った資産が引き続き利益を生み出してくれます。

より長く投資信託で利益を得るためには、一度にすべてを現金化せず、必要な分だけをこまめに売るのがおすすめです。

定額・定率売却

老後資金として毎月少しずつお金を使いたい場合などは「定額売却」「定率売却」で、定期的に投資信託を売却しましょう。

それぞれの売却方法の詳細は、以下のとおりです。

| 売却方法 | 詳細 |

| 定額売却 | 「毎月5万円」など金額を決めて売却する方法 |

| 定率売却 | 「資産の0.3%」など比率を決めて売却する方法 |

毎月決まった金額を現金として得ることを優先するのであれば、定額売却がおすすめです。

運用を継続しつつ現金を得たい場合は、資産価値が下がった時に切り崩す金額が少なくなる定率売却が向いています。

自分の投資目的や生活状況に合わせて、売却方法を選択しましょう。

投資信託の売却前に知りたい税金と手数料の3つのルール

投資信託を売却するときに「いくら手元に残るのか」を知るために、税金と手数料についても確認しましょう。

投資信託の売却に関係する税金や手数料には、以下3つのルールがあります。

- 通常口座は利益の約20%が税金として引かれる

- 新NISA口座なら売却益は非課税で済む

- 一部の投資信託では信託財産留保額がかかる

それぞれについて、わかりやすく解説します。

通常は利益の20.315%が税金として引かれる

投資信託を売却した際は、利益に対して20.315%(所得税15%・住民税5%・復興特別所得税0.315% )の税金がかかります。

たとえば10万円の利益が出ている状態で売却すると、約2万円が税金として引かれ、手元に残るのは約8万円です。

損失が出ている場合は税金はかかりません。

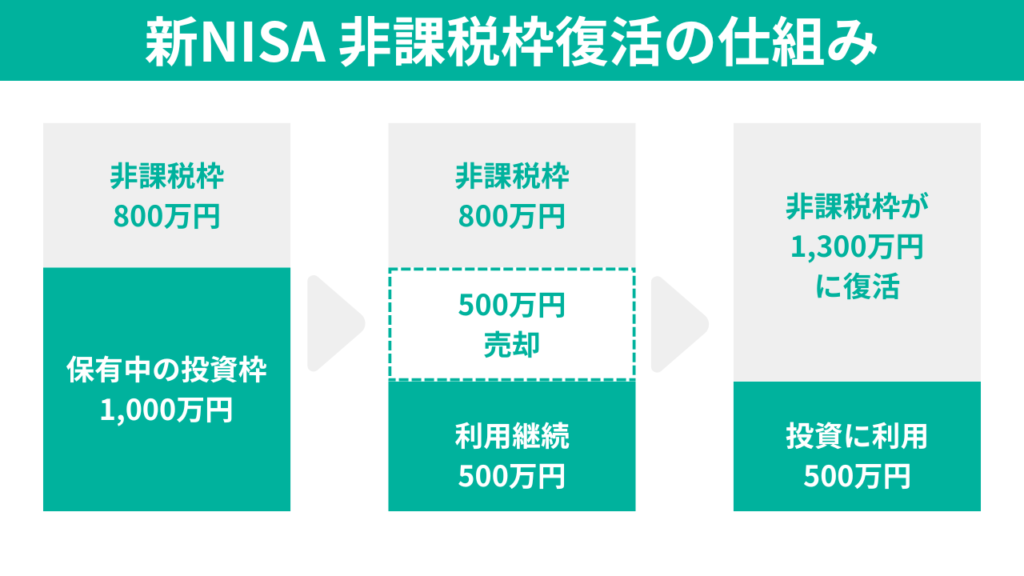

新NISA口座なら売却益は非課税で済む

新NISA口座の非課税枠(上限1,800万円まで)で投資信託を運用している場合は、利益が出ても税金はゼロのため、売却した金額がそのまま手に入ります。

加えて、新NISAには「売却した分の非課税枠が翌年に復活する」という仕組みがあります。

たとえば、新NISA口座で購入した100万円分の投資信託を売却しても、翌年には100万円分の非課税枠ができ、新しい商品を非課税枠で購入可能です。

「住宅資金として投資信託を売り、お金が貯まったら老後資金として非課税枠を埋め直す」といった柔軟な使い方ができます。

ただし、非課税枠が復活するのは「売却した翌年」であることと、復活するのは「購入した時の金額分」だけである点に注意しましょう。

一部の投資信託では信託財産留保額がかかる

投資信託の商品によっては、売却するときに「信託財産留保額」という手数料がかかることがあります。

信託財産留保額は「解約時のペナルティ」のようなもので、基準価額(投資信託一口あたりの時価)の0.1%〜0.3%程度が引かれます。

近年の投資信託(eMAXIS Slimシリーズなど)は無料のものが多いですが、少し古い投資信託では信託財産留保額が設定されていることがあります。

参照:三菱UFJアセットマネジメント株式会社 eMAXIS Slim公式ページ

保有している商品の「目論見書」や証券会社の画面で、信託財産留保額がないかを確認しましょう。

投資信託を売却してから換金されるまでの2つの注意点

投資信託の売却注文を出してから現金が手に入るまでには、以下2つの注意点があります。

- 注文した日の価格では売れない

- 現金が振り込まれるのは数営業日後

それぞれについて詳しく解説します。

注文した日の価格では売れない

投資信託は「今ついている値段」ですぐに売れるわけではありません。

投資信託の売却注文を出す時点では、その日の価格(基準価額)はまだ決まっていないからです。

一般的に平日の15時までに売却注文を出すと、その日の夜(海外資産なら翌営業日)に算出される価格で売買が成立します。

上記の仕組みを「ブラインド方式」といいます。

「高値だから売りたい」と売却注文をしても、実際の価格が決まるのは少し後になるため、想定金額と多少ズレが生じることを覚えておきましょう。

現金が振り込まれるのは数営業日後

投資信託の売却注文が成立しても、すぐに現金が出金できるわけではありません。

実際に現金が口座に入り、引き出せるようになる日のことを「受渡日」といいます。

国内の株や投資信託なら数日ほどで現金化されますが「全世界株式」「米国株式」などの海外系の投資信託では、4〜6営業日ほどの時間がかかります。

特に注意が必要なのは年末です。年末ギリギリに売却注文を出すと、受渡日が年明けになってしまう可能性があります。

年末に売却を考えている場合は、余裕を持って12月中旬頃までには手続きを済ませましょう。

まとめ

投資信託の売却タイミングについて、重要なポイントを振り返ります。

- 最適な売り時は自分で決める:目標金額の達成時や、ライフイベントがおすすめの売却タイミング

- 暴落時の「パニック売り」は厳禁:安易に市場から逃げ出すと、株価上昇による大きな利益を取り逃がす

- 「部分売却」を活用する:必要な分だけ売却し、残りは運用を続けて資産を長持ちさせるのがおすすめ

- 新NISAのメリットを活かす:売却しても翌年に非課税枠が復活するため、柔軟な活用が可能

投資信託は「買うこと」より「売ること」の方が難しい傾向にあります。

事前に「〇〇円になったら売る」「暴落しても売らない」という自分なりのルールさえ決めておけば、売却時の迷いが少なくなります。

まずは、自分の投資の「目標金額(ゴール)」「売却する条件」をリストアップしてみましょう。